Negli ultimi mesi, l’impennata dei valori inflazionistici in Turchia ha riacceso i riflettori sulla situazione economica del paese e sulla svalutazione della lira. Dalla seconda metà del 2018, Ankara vive la più grave crisi economica degli ultimi vent’anni. Le precedenti – quelle del 1994 e del 2001 – avevano costretto Ankara a rivolgersi al Fondo monetario internazionale pur di evitare il rischio di default del paese.

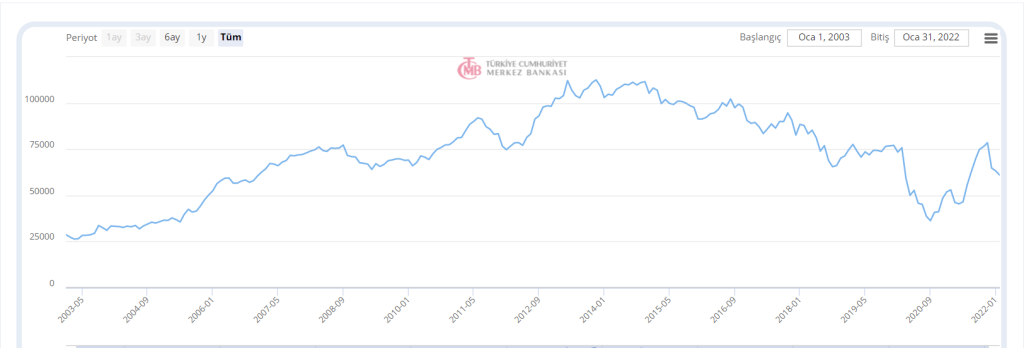

Crescita lenta e instabile, PIL pro-capite basso (3.617 dollari nel 2002), scarsa produttività, elevata inflazione (45% nel 2002), mancanza di competitività, corruzione diffusa, alto tasso di disoccupazione: erano queste le coordinate di una situazione economico-sociale che, nel 2003, il Partito della giustizia e dello sviluppo (Adalet ve Kalkınma Partisi – Akp) si era trovato ad affrontare al termine del suo primo anno di mandato. Attraverso un programma di risanamento dell’economia di mercato, l’Akp negli anni è riuscito a conferire credibilità internazionale alla Turchia, facendo registrare un aumento del PIL pro-capite dell’80% circa (10.628 dollari nel 2017). La ritrovata solidità finanziaria dello Stato si è, così facendo, legata indissolubilmente al leader dell’Akp, Recep Tayyip Erdoǧan, figura tanto forte quanto enigmatica.

Nonostante una crescita economica sostenuta, la Turchia di Erdoǧan continua tuttavia a dover fare i conti con un problema economico strutturale legato alla bilancia commerciale, in deficit costante a causa del conto corrente e del conto di capitale che assorbono tutti gli investimenti esteri. Infatti, per compensare tale deficit, il Presidente Erdoǧan indirizza la Banca centrale turca – Türkiye Cumhuriyet Merkez Bankası (Tcmb) – nelle scelte di politica economica e monetaria da intraprendere in materia di tassi di interesse e inflazione, nonostante malumori interni alla Banca stessa. L’intensificarsi di questi ultimi ha portato alla sostituzione, nel marzo 2020, del governatore della Banca centrale, il quarto in 21 mesi. Oggi, a capo dell’istituzione finanziaria siede Şahap Kavcioǧlu, fedelissimo di Erdoǧan.

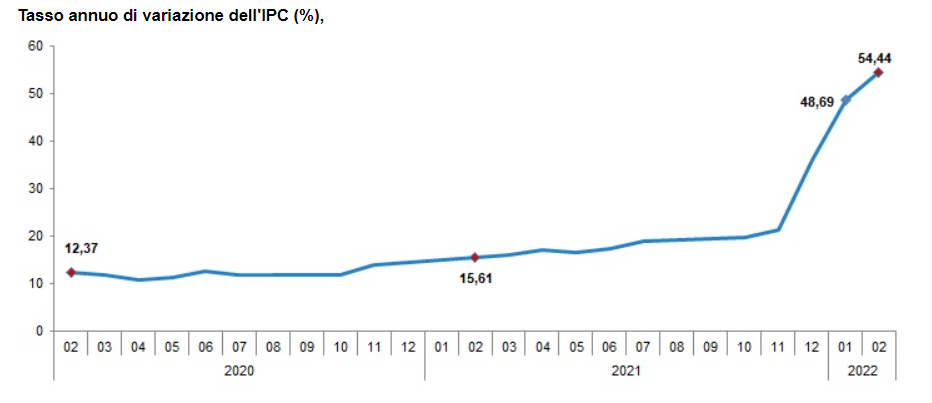

“Nuove varianti dell’epidemia e maggiori rischi geopolitici – si legge in un recente comunicato stampa della Banca – mantengono vivi i rischi al ribasso sull’attività economica globale e portano a maggiori incertezze”. Per tale ragione, su richiesta di Erdoǧan, la Banca centrale turca ha continuato a tagliare il tasso di interesse di riferimento, portandolo al 14%. Nel frattempo il valore della valuta nazionale continua a crollare, causando un’ulteriore impennata dell’inflazione, che è passata, dalla fine del 2020, dal 14,60% al 54,44% attuale.

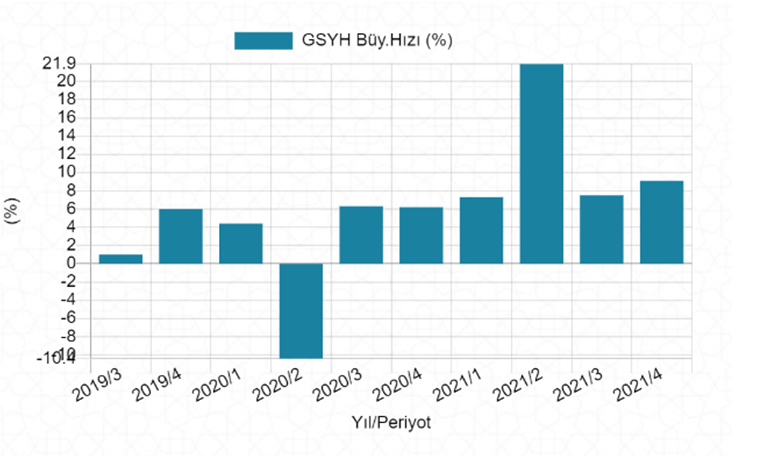

Il livello inflazionistico – di cui si parla sovente negli ultimi mesi – è ritenuto dagli economisti un vero e proprio campanello di allarme per l’economia di mercato di un paese. Il suo valore è un elemento cardine per la determinazione dell’orientamento delle politiche monetarie da parte delle banche centrali, ergo è una condicio sine qua non per l’attività economica e per l’occupazione di un paese. Mantenere un’inflazione stabile (sia in termini nominali che reali) permette ai decisori della compagine tecnico-governativa di non far pesare eccessivamente le proprie scelte, sia sulle casse dello Stato, in termini di PIL e di debito pubblico, sia sui cittadini. Per l’appunto, quando l’inflazione è alta, il valore della moneta si riduce e con esso il potere di acquisto dei singoli. Affermazione che, tradotta nella vita quotidiana, indica quanto pagheranno le famiglie per l’acquisto di beni di prima necessità. In Turchia, il costo della farina, ad esempio, è aumentato da 100 a 300 lire turche. Nonostante un consumo interno ridotto perché eroso dall’elevata inflazione, il tasso di crescita del paese ha un trend positivo, attestandosi al 9,1% nel quarto quadrimestre del 2021 (11% in media nell’intero anno), con una previsione di crescita del 2,5% nel 2022 e di 2,6% nel 2023.

Questo non basta per allentare la pressione sul paese. Le principali agenzie di rating hanno confermato l’outlook negativo per la Turchia, indice di dubbi da parte dei mercati internazionali sulla stabilità di Ankara, data l’evidente svalutazione della lira turca che, nel 2021, ha perso il 48% di valore rispetto al dollaro statunitense. A destare preoccupazione sono le scelte sul modello di crescita – basato sull’espansione del credito e sull’afflusso di capitali dall’estero – e l’ombra della presenza di Erdoǧan nella dirigenza della Banca centrale. Il leader dell’Akp ha, infatti, sostituito più volte i dirigenti della Tcmb contestandone le posizioni in materia monetaria. Tutto questo non ha fatto altro che danneggiare gravemente la credibilità e la prevedibilità della politica monetaria, oltre che l’indipendenza dell’organo.

Alla base della visione di Erdoǧan, vi è l’idea secondo la quale a causare l’elevata inflazione siano gli alti tassi di interesse. Rispettando il precetto islamista del divieto di usura (i tassi di interesse bancari sono delle forme di signoraggio per trarre guadagno, assimilabili a forme di usura), Erdoǧan ha espressamente dichiarato di voler contrastare i tassi di interesse, mantenendo questi ultimi bassi. Stando alle teorie economiche, invece, l’idea trarrebbe origine da un pensiero neo-fisherista (dal nome dell’economista Irving Fisher). Tale teoria – pur rispettando l’assioma secondo il quale il tasso di interesse reale sia pari al tasso di interesse nominale al netto dell’inflazione, e che sia solo quello netto sul quale una banca centrale possa operare – ipotizza come costante il tasso di interesse reale, non potendosi conoscere ex ante gli sviluppi dell’economia reale. Letta in altri termini, alzare i tassi di interesse nominali significa alzare i livelli inflazionistici; viceversa, abbassare i tassi di interesse nominali significa abbassare l’inflazione. Di conseguenza, le scelte politiche messe in campo dalla Banca centrale turca (alias da Erdoǧan) guardano ai benefici di lungo periodo, trattandosi di operazioni monetarie espansive che accettano, medio tempore, un’elevata inflazione.

Non è dello stesso avviso, però, la maggioranza degli economisti, i quali ritengono sia esattamente il contrario. Infatti, in un regime a cambi flessibili come quello turco, nel caso di aumento dell’inflazione si assiste ad una massiccia vendita di valuta interna e ad un acquisto di valuta estera con finalità precauzionali. Per compensare la svalutazione, generalmente le banche centrali aumentano i tassi di interesse – ossia il premio per aver acquistato e detenuto per un certo periodo di tempo titoli di Stato – per trattenere capitale nel paese.

Erdoǧan continua con le sue scelte di politica monetaria espansiva non convenzionale, che aumentano le esportazioni e attraggono investimenti esteri ma che indeboliscono la lira. Si assiste inevitabilmente ad un circolo vizioso (il cd. doom loop): i cittadini hanno progressivamente ritirato dalle banche il loro denaro per cambiarlo in dollari; questo ha ridotto ulteriormente le riserve di valuta estera nelle casse della banca centrale, facendo aumentare, ancor di più, il tasso di cambio lira turca/dollaro.

Se la svalutazione della lira turca dovesse proseguire senza che ci sia un aumento dei tassi di interesse, il rischio di un ulteriore fuga di capitali e di disinvestimento estero è probabile.

Nel 2018 la Banca centrale è intervenuta attraverso un acquisto massiccio di debito estero e un’apertura di linee di credito estere d’emergenza, allontanando da sé l’incubo del default. Anche questa volta si sta procedendo in tal senso: dall’inizio di dicembre 2021, la Tmcb ha bruciato almeno 20 miliardi di dollari in riserve estere per sostenere la valuta, mentre le banche commerciali hanno acquistato 7 miliardi di lire, in ossequio alla decisione di Erdoǧan di mettere il Tesoro turco a garanzia dei depositi dai 3 ai 12 mesi dei soli cittadini (decisione che esclude le imprese che, invece, ben potrebbero trarre vantaggio dalla svalutazione con un aumento delle esportazioni).

La paura dei mercati è che la Turchia non sarà in grado di “salvare” il paese, correndo il rischio di ridurre invano le riserve valutarie centrali, senza risolvere i problemi legati all’inflazione e alla bilancia dei pagamenti. Ineliminabili variabili macroeconomiche dalla quale la Turchia è dipendente sono gli investimenti esteri – che, dal 2003, hanno permesso il finanziamento di grandi opere e progetti di sviluppo per l’urbanizzazione del paese –; l’importazione energetica dalla Russia – con particolare riguardo al gas naturale (circa il 33% degli approvvigionamenti energetici totali) ma anche al nucleare –; l’importazione di grano dall’Ucraina e dalla Russia, con un volume pari al 78%.

Il conflitto russo-ucraino ha messo ulteriormente in crisi Ankara che non può permettersi l’applicazione di sanzioni contro il Cremlino per via di un sistema economico già in affanno. Come si evince dall’ultima riunione del Comitato di politica monetaria della Banca centrale turca, “sebbene a febbraio prevalesse una prospettiva stabile per il tasso di cambio, la tendenza al rialzo dei prezzi delle materie prime è diventata evidente in seguito agli sviluppi geopolitici. Le ripercussioni dell’andamento dei mercati internazionali si sono osservate nell’aumento dell’inflazione annuale dei gruppi alimentari. I prezzi interni dei carburanti hanno risentito dell’aumento dei prezzi del greggio e questa voce è diventata il principale fattore trainante del gruppo energetico”.

Volatilità della valuta nazionale, alti tassi di inflazione e disoccupazione rimangono tra i principali problemi dell’economia turca. Inoltre, la sensibilità del deficit della bilancia commerciale al prezzo delle risorse energetiche rende il paese dipendente dai capitali stranieri la cui attrattività è diventata nel tempo più costosa a seguito della riduzione del rating sovrano da parte delle principali agenzie.

A pagare il prezzo più caro della crisi è la classe media turca, che Erdoǧan ha favorito nei suoi primi anni di governo. Benché sia prematuro, in considerazione dei recenti sviluppi sullo scacchiere geopolitico che stanno portando ad una crescita inflazionistica in più aree del globo, un generale e crescente malcontento tra l’elettorato dei due partiti di maggioranza (Adalet ve Kalkınma Partisi – quello del Presidente – e Milliyetçi Hareket Partisi) potrebbe determinare degli scossoni politici alle prossime elezioni del 2023. Questo perché, se è vero che la crescita economica e il benessere sociale sono stati sino ad oggi i punti di forza della politica di Erdoǧan, le sue stesse decisioni in materia economica potrebbero renderlo, in questo momento, più vulnerabile.

Luisa Bucci